bijgewerkt op 27 juni 2023

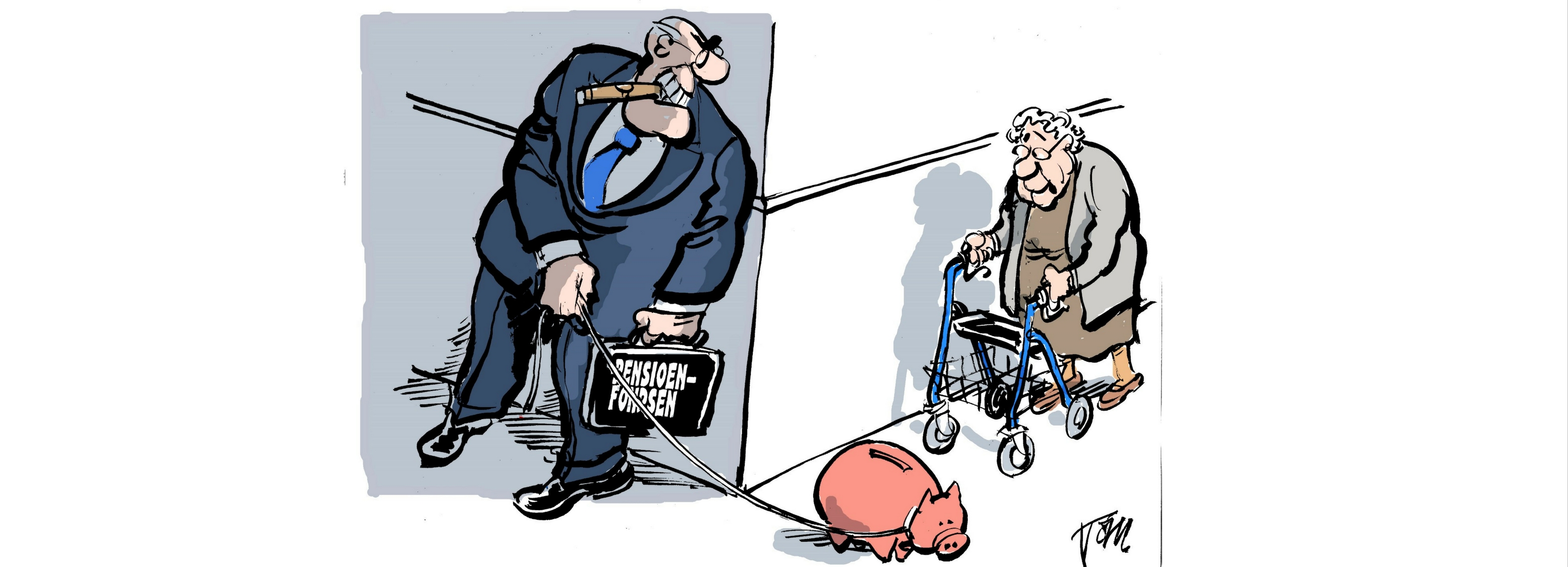

Afkoop van pensioen en lijfrente – regels afkoop klein pensioen

Afkoop van pensioen betekent dat je een uitkering niet gedurende een langere periode – bijvoorbeeld 20 jaar of levenslang – maar ineens ontvangt. Lees hieronder over de voor- en nadelen en andere aandachtspunten.

Voordelen van afkoop van pensioen

Een pensioenpolis, -aanspraak of lijfrentepolis (laten) afkopen kan gunstig zijn, bijvoorbeeld in onderstaande situaties:

- Je hebt nu het geld harder nodig dan later

- Je verwacht niet lang meer te leven

- De uitkering is nu netto hoger omdat je later in een hogere belastingschijf valt

Als de rente laag is, dan levert het omzetten van een opgebouwd pensioen in een levenslange of tijdelijke uitkering niet veel op. Daarnaast heb je na afkoop minder administratie bij te houden en geen last van eventuele financiële problemen van de financiële instelling die het pensioen beheerde. Denk aan afstempelen (verlagen) van je pensioenuitkering of het vervallen of verlagen van de poliswaarde na een faillissement.

Nadelen van afkoop van pensioen

Valt jouw inkomen na afkoop van je pensioen- of lijfrentepolis net boven een grens waarbij een inkomenstoets speelt? Denk aan subsidies, toeslagen en de inkomenstoets bij de eigen bijdrage zorg. Dan kan de toeslag of subsidie omlaag gaan of de eigen bijdrage zorg omhoog gaan.

Het afkoopbedrag van een pensioen kan afkomstig zijn van een pensioentoezegging met indexatie. Weet je niet wat dat inhoudt? Lees dan hier meer over pensioen en indexatie. Die indexaties mis je in de toekomst na afkoop. Daarnaast bestaan meer nadelen van afkoop van pensioen of lijfrente, zoals hieronder zijn opgesomd:

- De afkoopsom verdwijnt wellicht in je dagelijkse uitgaven, dus er is voor later minder over en schuldeisers kunnen er eenvoudiger aanspraak op maken

- Afkoop ineens betekent meestal minder geld als je oud wordt

- Als jouw partner oud wordt en een partnerpensioen was verzekerd

- Je betaalt wellicht meer belasting dan bij het spreiden van de uitkeringen

- Door het hogere inkomen mis je wellicht een jaar recht op toeslagen en subsidies

- Aanvullende dekkingen worden na afkoop beëindigd, denk aan overlijden en ziekte

Weeg goed af of afkoop wel gunstig is voor jouw situatie

| Voordelen van afkoop pensioen | Nadelen van afkoop pensioen |

| Je ontvangt vrij te besteden geld op je bank | Je hebt minder geld beschikbaar voor later |

| Je hebt in het jaar van afkoop meer belast inkomen dat je via middeling kunt spreiden over twee andere belastingjaren, dan krijg je vaak belastinggeld terug. | Je betaalt over het ontvangen geld meestal iets meer belasting dan bij een gespreide pensioenuitkering. |

| Leef je korter dan gemiddeld? Dan is de optelsom van alle uitkeringen die je mist kleiner dan het bedrag dat je ineens krijgt uitgekeerd | Leef je langer dan gemiddeld? Dan is de optelsom van alle uitkeringen die je mist groter dan het bedrag dat je ineens krijgt uitgekeerd |

| Administratief eenvoudiger, je hebt een pensioenpotje minder. | Heb je een pensioengat? Hoe ga je daarmee om? Afkoop veroorzaakt vragen of uitzoekwerk. |

| Je hebt het geld ontvangen en bent niet meer afhankelijk van de financiële situatie van de pensioenuitvoerder (denk aan afstempelen of faillissement) | Je hebt het geld ontvangen en mist de risicodekkingen (bij overlijden en ziekte), eventuele indexaties in de toekomst. Dat geld is vatbaar voor bijvoorbeeld schuldeisers als je een rekening niet hebt betaald. |

| Zet je je geld apart voor later, dan ben je flexibeler. Kies voor een levenslange uitkering bij een hoge rente, kies voor deposito's bij een lage rente, kies voor beleggen bij een heel lage rente. | Ontvang je subsidies, toeslagen of heffingskortingen of betaal je een eigen bijdrage? Die zijn vaak inkomensafhankelijk en afkoop kan daar invloed op hebben. |

| Je kunt het geld dat je ontvangt gebruiken om een lening af te lossen, dan bespaar je op je lange termijn uitgaven. | Je levenslange inkomen daalt iets, dan daalt ook je leencapaciteit. |

Afkoop van pensioen dat je via een werkgever opbouwde is een recht van een pensioenuitvoerder, niet van jezelf. Maar … mag jij of je financiële instelling jouw pensioen wel afkopen? Voor het beantwoorden van deze vraag bekijk je jouw pensioenpot per pijler. De eerste pijler is overheidspensioen (AOW), de tweede pijler werkgeverspensioen (aanvullend pensioen) en de derde pijler privé pensioen (lijfrente).

Afkoop van AOW (overheidspensioen, eerste pijler)

Afkoop van overheidspensioen (AOW) is niet mogelijk. Ook al is er sprake van een hele kleine AOW-uitkering of ben je ernstig ziek of ga je emigreren. Afkoop van AOW is nooit toegestaan.

Afkoop van aanvullend pensioen (werkgeverspensioen)

De regels over afkoop van werkgeverspensioen zijn de afgelopen jaren vaak gewijzigd. In de tabel zie je een historisch overzicht van alle wijzigingen sinds 1952 tot nu en een korte blik op de nabije toekomst.

| Wanneer? | Wat wijzig(de)(t) ten aanzien van afkoop klein pensioen? |

|---|---|

| 01.01.1952 | Afkoop pensioen toegestaan als gerechtigde (binnenkort) emigreert en voldoende rekening is gehouden met de pensioenbelangen van de partner |

| 01-01-1954 | Afkoop pensioen op pensioendatum toegestaan door zowel pensioenuitvoerder als door de gepensioneerde als het een klein pensioen betreft (minder dan € 332,29) |

| 01-01-1973 | Tot deze datum konden pensioenen worden afgekocht als: - Minder dan 5 jaar was opgebouwd - een vrouw ontvanger was en trouwde (vervalt) |

| 01-01-1987 | Afkoop ongeacht de hoogte mogelijk als de waarde wordt ingebracht bij nieuwe pensioenuitvoerder (later werd dit niet als afkoop maar als waardeoverdracht betiteld) |

| 01-01-1994 | Afkoopbedrag klein pensioen wordt opgehoogd en jaarlijks geïndexeerd (€ 400) Minder dan 1 jaar opbouw? Dan is afkoop met premierestitutie toegestaan ongeacht de hoogte |

| 01-05-1995 | Klein pensioen waar recht op bestaat na pensioenverevening blijft toch volledig bij andere partner die het pensioen opbouwde |

| 01-01-2007 | Invoering nieuwe pensioenwet (PW): - Geen bijzondere regels meer voor afkoop na emigratie - Afschaffen premierestitutie bij deelname < 1 jaar - Pensioenuitvoerders hoeven in bepaalde situaties geen instemming ontvanger te vragen - Klein pensioen afkopen voor de pensioendatum mogelijk - Afkoop klein bijzonder partnerpensioen mogelijk |

| 01-12-2014 | Afkoopsom klein pensioen geen inkomen meer voor volksverzekeringen en sociale voorzieningen |

| 01-01-2015 | Recht (oud)werknemer om uitkering afkoopsom te verplaatsen naar eerste dag van de maand volgend op de AOW-datum |

| Vanaf 2019 | De kleine pensioenen die ontstaan na uitdiensttreding mogen (niet moeten) automatisch overgaan naar de nieuwe pensioenuitvoerder |

| Vanaf 2019 | Hele kleine pensioenen (minder dan €2 per jaar) vervallen |

| Netto pensioen wordt ook afkoopbaar zonder sanctie, mits voldaan wordt aan een aantal voorwaarden | |

Waarom is afkoop van werkgeverspensioen een gunst richting pensioenuitvoerders? Het administreren van veel kleine pensioenen is duur. Daarom is afkoop van werkgeverspensioen door pensioenuitvoerders soms mogelijk. Dit zijn alle mogelijkheden:

- Als het een klein ouderdomspensioen betreft en de ontvanger stopt met pensioenopbouw

- Als het een klein nabestaandenpensioen betreft als het pensioen start met uitkeren

- Als het een klein bijzonder partnerpensioen betreft bij scheiding

- Als het pensioen fiscaal bovenmatig is

- Als een pensioenfonds pensioenaanspraken- en uitkeringen afstempelt

Zoals je ziet gaat het vooral om afkoop van kleine pensioenen. Als het pensioen fiscaal bovenmatig is of het pensioen wordt afgestempeld, dan kan ook afkoop plaatsvinden. Maar dan gaat er geen bedrag ineens naar jouzelf. Deze pagina gaat over afkoop van klein pensioen.

Afkoopgrens klein pensioen

Een klein pensioen bestaat als op een vaste peildatum (telkens 1 januari van het jaar dat dit wordt berekend) de levenslange uitkering vanaf de pensioendatum (ouderdomspensioen, nabestaandenpensioen of bijzonder partnerpensioen) niet meer bedraagt dan een wettelijk bepaald bedrag. Omgerekend betekent dat vaak een afkoopsom van duizenden euro’s, soms meer dan € 10.000. Zie onder de tabel met de afkoopgrens klein pensioen 1994 tot en met 2018 in euro’s:

| Jaar van afkoop klein pensioen | Afkoopgrens klein pensioen in euro's | Jaar van afkoop klein pensioen | Afkoopgrens klein pensioen in euro's |

| 1994 | 272,27 | 2009 | 417,74 |

| 1995 | 279,92 | 2010 | 420,69 |

| 1996 | 283,61 | 2011 | 427,29 |

| 1997 | 290,51 | 2012 | 438,44 |

| 1998 | 297,28 | 2013 | 451,22 |

| 1999 | 302,36 | 2014 | 458,06 |

| 2000 | 308,86 | 2015 | 462,88 |

| 2001 | 318,47 | 2016 | 465,94 |

| 2002 | 332,29 | 2017 | 467,89 |

| 2003 | 343,59 | 2018 | 474,11 |

| 2004 | 350,56 | 2019 | 484,09 |

| 2005 | 355,33 | 2020 | 497,27 |

| 2006 | 361,02 | 2021 | 503,24 |

| 2007 | 400 | 2022 | 520,35 |

| 2008 | 406,44 | 2023 | 594,89 |

Hoe wordt de afkoopwaarde van pensioen berekend?

De afkoopwaarde om de afkoopgrens van klein pensioen te bepalen wordt berekend per werkgever en per pensioenuitvoerder.

Ouderdomspensioen, partnerpensioen en wezenpensioen

Bestaat een pensioen naast opbouw van ouderdomspensioen ook uit nabestaandenpensioen, zoals partnerpensioen en wezenpensioen? Dan worden voor zover zij een afkoopwaarde hebben ook betrokken in de berekening. Geen waarde hebben pensioenen die op “risicobasis” zijn verzekerd. Of dat het geval is lees je terug in de communicatie van jouw pensioenuitvoerder of in het pensioenreglement.

Bijzonder partnerpensioen

De afgekochte waarde wordt overgemaakt naar de gerechtigde (begunstigde) van het ouderdomspensioen, dus ook de waarde die eigenlijk bedoeld is voor jouw partner en kinderen. Maar daar is één uitzondering op; is er na een scheiding in het verleden sprake van een “bijzonder partnerpensioen”? Dan gaat die afkoopwaarde naar de ex-partner. Daarom berekenen sommige pensioenuitvoerders ook wel de afkoopwaarde van het bijzonder partnerpensioen apart mee bij het bepalen van de afkoopgrens. Maar daartoe kan de pensioenuitvoerder niet worden gedwongen, dat is een interne keuze.

Tweemaal afkoopgrens klein pensioen

Bij echtscheiding geldt dat de afkoopgrens voor klein pensioen twee maal kan worden toegepast. Dan wordt namelijk gekeken naar wat de ex-partner en de werknemer aan pensioen zou krijgen. Dat is de helft van tijdens het huwelijk opgebouwde oudedagspensioen. De andere helft mag de andere partner houden. Is het bedrag voor de ex-partner lager dan de afkoopgrens? Dan wordt het volgens de standaard wettelijke regeling niet automatisch aan de ex-partner toegekend. Lees meer hierover op onze pagina over afkoop van klein pensioen bij echtscheiding.

Netto pensioen

Werknemers met een loon dat mag meetellen voor pensioenopbouw van meer dan € 103.317 (2017) kunnen naast gewoon werkgeverspensioen ook vrijwillig netto pensioen opbouwen. Netto pensioen is gebonden aan dezelfde regels als “gewoon” aanvullend werkgeverspensioen, maar de premie is niet aftrekbaar van de belasting en de uitkering wordt onbelast ontvangen. Dat moet een werkgever dan wel aanbieden, een werknemer kan dat niet zelf afdwingen.

Voor netto pensioen geldt vanaf 1 januari 2022 waarschijnlijk hetzelfde als hiervoor is uitgelegd. Voor het berekenen van de afkoopgrens van klein pensioen telt netto pensioen apart mee. Dus werknemers die bruto en netto pensioen opbouwen hebben een iets hoger bedrag aan pensioen dat mag worden afgekocht. Daarnaast geldt bij afkoop van netto pensioen een andere sanctie; de genoten box 3-vrijstelling (forfaitair) wordt met terugwerkende kracht gedurende 10 jaar teruggenomen. Mogelijk dat hier voor klein netto pensioen vanaf 1 januari 2022 geen sanctie voor gaat gelden.

Andere mogelijkheden om pensioen af te kopen

Andere mogelijkheden voor afkoop van werkgeverspensioen zijn er niet. Fiscaal gezien wordt wel eens gesteld dat wanneer het pensioen toch wordt afgekocht, de Belastingdienst standaard 20% revisierente (een soort boeterente) extra rekent. Maar dat is erg risicovol voor pensioenuitvoerders. Werkt een pensioenuitvoerder toch mee aan afkoop? Dan is dat een nietige handeling. Dat wil zeggen dat de rechter er desgevraagd van uit gaat dat de afkoop nooit heeft plaatsgevonden. Zelfs als het pensioen op verzoek van de pensioengerechtigde is afgekocht. En dat betekent dat de pensioenaanspraak nog bestaat en moet worden teruggehaald bij de begunstigde. Lukt dat niet en heeft iemand anders – bijvoorbeeld een ex-partner of nabestaanden – recht op dat geld. Dan kan de verzekeraar wel eens gedwongen worden nog een keer uit te keren.

Pensioen dat door een directeur – grootaandeelhouder niet bij een pensioenuitvoerder is ondergebracht maar in eigen beheer werd opgebouwd kan worden afgekocht op basis van andere regels. Dat gaat wat ver voor dit artikel, maar weet dat hier andere mogelijkheden voor zijn.

Eisen aan afkoop van werkgeverspensioen

Naast de financiële grens bestaan een aantal eisen aan afkoop klein pensioen:

- Het moet gaan om premievrije pensioenen, pensioenen waarvan de opbouw is beëindigd na bijvoorbeeld uitdiensttreding, wijziging pensioenuitvoerder zonder waardeoverdracht of overlijden. Ook kleine ingaande partnerpensioenen en aanspraken op bijzonder partnerpensioen mogen worden afgekocht.

- Alleen de pensioenuitvoerder mag klein pensioen afkopen (sinds 2007)

- In oude pensioenovereenkomsten (vooral van voor 2008) werd wel eens expliciet afstand gedaan van de mogelijkheid om pensioen af te kopen. De oude afspraak blijft geldig, tenzij iets anders is afgesproken.

- De pensioenuitvoerder die het pensioen afkoopt houdt loonbelasting in. Op internet vind je rekentools waarmee u het netto bedrag van afkoop klein pensioen zelf kunt berekenen. Je ontvangt van de afkoop een jaaropgaaf waarop je ziet hoeveel precies op de uitkering aan belasting is ingehouden.

Geringe invloed oud-werknemer op uitkeringsmoment (genietingsmoment)

Een oud-werknemer heeft sinds 2015 het recht op uitstel van afkoop van een klein pensioen. Dat is van belang als de afkoop van pensioen volgens de geldende pensioenregeling voor ingang van de AOW plaatsvindt. Het recht houdt in dat de oud-werknemer de afkoop kan laten plaatsvinden op de eerste dag van de maand volgend op de AOW-datum. Het iets later ontvangen van de afkoopsom kan gunstig zijn als voor de ingang van de AOW-uitkering meer belasting wordt betaald of toeslagen of andere subsidies worden verkregen die lager worden vastgesteld bij ontvangst van de afkoopsom.

Wel of geen akkoord nodig van de pensioengerechtigde?

In drie gevallen moet je afkoop van klein pensioen dat is opgebouwd na 1 januari 2007 accepteren:

- Pensioenen die 2 jaar premievrij zijn, kunnen vanaf dat moment binnen zes maanden door de pensioenuitvoerder afgekocht worden. De periode van 2 jaar is bedoeld om te stimuleren dat je kleine pensioenaanspraken overdraagt (individueel recht van waardeoverdracht).

- Vanaf 2019 kunnen pensioenen die 5 jaar premievrij zijn door de pensioenuitvoerder worden afgekocht. Tot die tijd kan de pensioenuitvoerder zonder jouw toestemming het pensioen overdragen naar een andere pensioenuitvoerder.

- Alle pensioenen kunnen op of binnen zes maanden na de pensioendatum die op de betreffende regeling van toepassing was afgekocht worden.

Pensioenuitvoerders hebben voor pensioenen die onder de afkoopgrens vallen tot 2019 toestemming nodig als ze vóór de pensioendatum willen afkopen nadat jouw pensioen al 2,5 jaar premievrij is. En als de uitkering van het ouderdomspensioen al langer dan zes maanden was ingegaan maar bijvoorbeeld twee jaar later alsnog onder de afkoopgrens daalt. Bijvoorbeeld doordat het pensioen niet is geïndexeerd en het minimum afkoop bedrag wel.

Sinds 2019 mogen pensioenuitvoerders kleine pensioenen overdragen naar een andere pensioenuitvoerder waar jij pensioen opbouwt. Dat is een keuze van de pensioenuitvoerder zelf, daar heb jij geen invloed op. Maar je andere pensioenuitvoerder mag die waardeoverdracht niet weigeren. Heb je geen andere pensioenuitvoerder, omdat je bijvoorbeeld ondernemer bent geworden zonder pensioen? Dan vervalt het recht van je pensioenuitvoerder het pensioen over te dragen

Verzet tegen afkoop pensioen

Heb je recht van verzet? Verzet tegen afkoop van aanvullend (werkgevers)pensioen door een pensioenuitvoerder is raadzaam als je verwacht erg oud te worden en weinig pensioeninkomen hebt opgebouwd. Koop je zelf een privé pensioen (lijfrente) af? Lees dan goed in de afkoopofferte welke kosten er in rekening worden gebracht. Het is belangrijk of de kosten opwegen tegen de uitkering ineens. Ook is van belang na te gaan of de afkoopsom invloed heeft op eventuele toeslagen (zorgtoeslag, huurtoeslag, kindgebonden budget of de kinderopvangtoeslag). Komt extra inkomen in een belastingjaar niet goed uit? Dan is het verstandig contact op te nemen met een adviseur of iemand van de uitkerende instantie en vragen of later uitbetalen mogelijk en interessant is.

Invloed rente op hoogte af te kopen pensioen

Naast de indexatie heeft ook de rente invloed op de omvang van het af te kopen pensioen. De afkoopgrens is namelijk een bruto bedrag dat ineens wordt uitgekeerd, maar wordt afgeleid van de hierboven genoemde hoogte van het levenslange ouderdomspensioen. Om je een beeld te geven van de invloed van de rente op de afkoopsom berekenden wij (indicatief) de hoogten van de afkoopbedragen van een levenslang ouderdomspensioen van € 463 (dat is niet het maximum maar een fictief bedrag) op basis van een man van 65 jaar oud met een partner (62 jaar), een sekseneutraal tarief met vast leeftijdsverschil en 70% partnerpensioen. Eind 2020 is de rekenrente minder dan 1%, de afgelopen jaren stijgt deze weer iets.

| Rekenrente | Afkoopbedrag | Levenslang oudedagspensioen |

|---|---|---|

| 0.001 | 13610 | 463 |

| 0.01 | 12380 | 463 |

| 0.02 | 10980 | 463 |

| 0.03 | 9780 | 463 |

| 0.04 | 8770 | 463 |

Afkoop klein dga-pensioen

Een directeur grootaandeelhouder (dga) die pensioen in eigen beheer opbouwt moet zich houden aan de afkoopregels van aanvullend pensioen zoals hier beschreven. Maar de regels voor afkoop van pensioen zijn ruimer als de dga pensioen opbouwt op basis van de regels van de wet op de Loonbelasting en niet wordt beschermd door de regels van de Pensioenwet. Dan is afkoop van pensioen wel toegestaan. Het geld kan contant worden opgenomen, maar dat heeft dan wel fiscale gevolgen. Een alternatief is om het geld door te storten in een oudedagsreserve of een lijfrente. Je accountant weet daar alles over, vraag om advies als je pensioen in eigen beheer hebt opgebouwd.

Afkoop van privé pensioen (lijfrente, derde pijler)

De mogelijkheden voor afkoop van privé pensioen zijn ruimer dan bij aanvullend (werkgevers)pensioen. Om alle mogelijkheden goed uit te leggen maken we onderscheid tussen

- Standaard regels bij afkoop lijfrente

- Afkoop van lijfrente afgesloten voor een bepaalde datum

- Afkoop van lijfrente na emigratie

- Afkoop van lijfrente bij arbeidsongeschiktheid

Standaard regels bij afkoop lijfrente

Afkoop van lijfrente is altijd toegestaan voor de verzekeringnemer (de persoon die de lijfrente afsloot). Toch is het belangrijk dat er een afkoopverbod in de voorwaarden staat. Dat beschermt beter tegen jouw schuldeisers. Maar als iemand een lijfrente afkoopt, dan is de standaardregel dat naast de loonheffing (loonbelasting en premies volksverzekeringen) extra belasting verschuldigd is in de vorm van revisierente (20% over de afkoopsom). Welke belasting gebruikelijk is hangt af van het type lijfrente dat is gesloten.

Afkoop van een bruto lijfrente:

Zijn premies voor lijfrente van de belasting afgetrokken in het verleden? Dan moet over de afkoopsom belasting worden betaald die wordt verhoogd met 20% revisierente. Net als bij werkgeverspensioen bestaat er wel een regeling voor kleine lijfrenten. Het gaat om afkoop van een kleine lijfrente als de afkoopwaarde (per polis en per financiële instelling) niet meer bedraagt dan € 4.317 (2017). Daarnaast mag de lijfrente nog niet tot uitkering zijn gekomen. De financiële instelling houdt op de afkoopsom loonheffing in op basis van loonbelastingtabellen. Later controleert de ontvanger of de inhouding juist is geweest en corrigeert het bedrag via de aangifte inkomstenbelasting. Mogelijk krijgt de ontvanger van de afkoopsom geld terug of moet hij bijbetalen.

Afkoop van een nettolijfrente:

Een nettolijfrente is een bancaire of verzekerde lijfrente voor werkenden met een inkomen boven € 103.317 (2017). Heeft iemand nettolijfrente afgekocht? Dan neemt de Belastingdienst het genoten fiscale voordeel via een benadering terug: 50% van de afkoopwaarde x het aantal deelgenomen jaren (met een maximum van tien jaar) is dan belast in box 3. Heb je korter deelgenomen dan tien jaar, dan moet je dat bewijzen.

Afkoop van een saldolijfrente

Vergat je de premie in aftrek te brengen terwijl daar wel recht op bestond? Dan geldt als hoofdregel dat de lijfrente toch volledig belast wordt. Vraag dan aan de Belastingdienst om de premie alsnog in aanmerking te nemen voor aftrek. Dat gebeurt via een correctie op de aangifte inkomstenbelasting. Of vraag de Belastingdienst om gebruik te maken van de saldomethode. De verklaring van de Belastingdienst dat de saldomethode wordt goedgekeurd (dat heet “saldoverklaring”) stuur je op naar de financiële instelling. Deze weet dan welke premies zijn afgetrokken en welke niet. Vervolgens keert de financiële instelling de lijfrentetermijnen tot het bedrag van de in de saldoverklaring genoemde premies uit zonder inhouding van loonheffing (dus netto). Dat geldt ook bij afkoop van de lijfrente. Sinds 1 januari 2010 telt niet-aftrekbare premie slechts tot € 2.269 per belastingplichtige per jaar mee.

Afkoop van een stamrecht

Voor een stamrecht (gouden handdruk) geldt in grote lijnen hetzelfde als hiervoor geschetst. Bij afkoop van een stamrecht wordt nooit revisierente berekend, zelfs niet bij een gedeeltelijke afkoop.

Afkoop van lijfrente afgesloten voor een bepaalde datum

Afkoop van lijfrentekoopsommen die zijn gestort voor 1 januari 1992 en afkoop van premiebetalende lijfrenteverzekeringen die zijn afgesloten voor 16 oktober 1990 zijn onder voorwaarden vrijgesteld van 20% revisierente. Dan moeten dit soort polissen, door deskundigen “pre-Brede Herwaarderingspolissen” genoemd, sinds 2001 premievrij zijn gemaakt. In het buitenland kunnen dit soort polissen zelfs vrij van belasting worden afgekocht. Maar ook in Nederland zijn gunstigere alternatieven dan afkoop mogelijk, bijvoorbeeld schenken van de lijfrente aan (klein)kinderen. Laat u daarover goed adviseren.

Afkoop van lijfrente na emigratie

Over het jaar waarin je emigreert kan geen elektronisch aangifte worden gedaan. Belastingaangifte gaat dan altijd met het M-formulier. In het M-formulier geef je de waarde van lijfrenten in het economische verkeer (de afkoopwaarde) aan. Die afkoopwaarde vraag je op bij de betrokken verzekeraar of bank of via een adviseur. De Belastingdienst verleent 10 jaar uitstel van betaling voor de belasting. Houd je je tijdens de uitstelperiode aan de Nederlandse belastingregels? Dan krijg je na 10 jaar kwijtschelding van de belastingbetaling en kan de lijfrente meestal worden afgekocht zonder gevolgen voor de Nederlandse belastingen. Maar de lijfrente kan ook periodiek uitkeren als je verwacht dat je lang leeft of als je het geld niet nodig hebt.

Afkoop van lijfrente bij arbeidsongeschiktheid

Ben je (gedeeltelijk) arbeidsongeschikt? Dan mag je lijfrente (-verzekering, -spaarrekening of – beleggingsrecht) afkopen zonder betaling van 20% revisierente. Dat is wel gebonden aan een aantal voorwaarden:

- Je hebt de AOW-leeftijd nog niet bereikt op het moment van afkoop

- het bedrag dat uit de lijfrente wordt opgenomen is niet hoger dan € 40.000 per kalenderjaar

- Je overlegt een verklaring van een arts waaruit blijkt dat jij de komende 12 maanden niet in staat bent het hoofdberoep of hoofdwerkzaamheid volledig uit te oefenen

Onder ‘hoofdberoep of hoofdwerkzaamheid’ verstaan we het beroep of de werkzaamheid waarmee iemand ten minste 70% verdient van het totale inkomen. Als deze verklaring naar de verzekeraar of bank wordt opgestuurd vóórdat de afkoopsom wordt ontvangen, dan kan de verzekeraar of bank daarmee rekening houden bij de inhouding van de loonheffingen.

Afkoop van andere verzekeringen

Voor kapitaalverzekeringen, uitvaartverzekeringen, overlijdensverzekeringen en arbeidsongeschiktheidsverzekeringen bestaat vaak ook een premievrije waarde en een afkoopwaarde. Vergelijk deze twee waarden en de daarbij behorende voorwaarden goed met elkaar voor je besluit (akkoord te gaan met) afkoop.

Toekomstige ontwikkelingen rond afkoop klein pensioen

Vanaf 2019 wijzigen de regels over afkoop klein pensioen. Dan wordt jouw klein pensioen niet afgekocht, maar in veel gevallen verplicht overgedragen naar jouw nieuwe pensioenuitvoerder. De volgende pensioenen worden uitgesloten van deze verplichte overdracht:

- Netto werkgeverspensioenen (pensioenopbouw boven de loongrens van ruim een ton euro)

- Nabestaandenpensioenen (op het moment van overlijden)

- Bijzondere partnerpensioenen (partnerpensioen voor je ex-partner)

Is de waarde van een pensioen gelijk aan wat geldt voor kleine pensioenen en groter dan 2 euro, dan mag (niet moet) de oude pensioenuitvoerder vanaf 2019 de waarde overdragen naar een andere pensioenuitvoerder. Voor bestaande kleine pensioenen mag dat vanaf 2020. Lees daar meer over op onze speciale pagina over waardeoverdracht.

Heel klein pensioen

Is jouw werkgeverspensioen heel klein? Dat wil zeggen kleiner dan € 2 bruto per jaar (kleiner dan € 0,16 bruto per maand)? Dan vervalt dat pensioen sinds 2019, ook de pensioenen die je voor die tijd opbouwde.

Boek Pensioen voor dummies – voor wie zelf wil werken aan een goed pensioen

Afkoop van pensioen wordt beschreven in ons boek Pensioen voor dummies, pagina 300 en verder. Een boek boordevol uitleg wat je helpt bij het maken van de juiste keuzes.

Afkoop van pensioen wordt beschreven in ons boek Pensioen voor dummies, pagina 300 en verder. Een boek boordevol uitleg wat je helpt bij het maken van de juiste keuzes.

Meer lezen over pensioen?

Bestel hier de nieuwe druk van ons boek vanaf eind 2023.

Goedendag, ik heb een vraag over revisierente bij afkoop van een klein pensioen. Die revisierente moet die betaald worden over het vrijstellingsbedrag van 484,00 euro? Mijn pensioenfonds van de detailhandel begrijpt er niets van en heeft hiervan nog nooit gehoord??

P.E.

Beste P.E., revisierente is een soort boete die de Belastingdienst heft als je een lijfrenteverzekering (privé pensioen) afkoopt of een tegoed van een lijfrenterekening of lijfrentebeleggingsrecht ineens opneemt. Je betaalt geen revisierente over een afkoopsom van een oud-regime-lijfrente of bij afkoop van een lijfrente bij langdurige arbeidsongeschiktheid. Ook niet als je lijfrente onder de regeling afkoop kleine lijfrenten valt. Op pensioen via een werkgever is revisierente nooit van toepassing, omdat bij een uitkering ineens van een pensioen dat valt onder de regeling afkoop klein pensioen de revisierente niet verschuldigd is. Pensioen dat boven de grens van afkoop klein pensioen komt mag niet worden afgekocht, daarom komt in de praktijk het heffen van revisierente op pensioen nooit voor.