bijgewerkt op 3 september 2022

<IN BEWERKING, ROND PRINSJESDAG 2022 NIEUWE UPDATE>

Alles over vermogensbelasting

Spaartaks, vermogensbelasting ofwel vermogensrendementsheffing betaal je vanaf een bepaalde grens dat je aan belastbaar vermogen bezit. Hoe dat precies wordt berekend lees je op deze pagina. Eerst over hoe de vermogensbelasting is geregeld in de wet, daarna over de kritiek op deze berekeningwijze en een uitspraak van de Hoge Raad die wellicht in jouw voordeel is. Ten slotte lees je tips over hoe je deze belasting kan voorkomen of verminderen. De bespaartips zijn afkomstig van het boek dat eind 2022 verschijnt: Alles over geld besparen.

Hoeveel vermogensbelasting betaal ik?

De hoogte van je belaste vermogen is afhankelijk van onder andere de vrijstellingen. Zo geldt voor iedere meerderjarige belastingplichtige een vrijstelling van ruim € 30.000 in 2019. Veel andere vrijstellingen worden hieronder beschreven. Had je nog geld in een spaarloonregeling? Dan moet je dat vanaf 2016 bij je vermogen optellen.

De berekening van vermogensbelasting vanaf 2017

Hoe meer vermogen je op 1 januari van een belastingjaar bezit, hoe meer rendement jij (fictief – dus niet echt) wordt geacht te behalen. De Belastingdienst kijkt niet naar wat je de rest van het belastingjaar aan vermogen hebt of in het echt aan rendement maakt. Het belastingpercentage wordt daarom “forfaitair rendement” genoemd. In 2016 en de jaren daarvoor was dat standaard 1,2%, maar sinds 2017 worden er jaarlijks twee percentages als forfaitair rendement vastgesteld. Afhankelijk van de hoogte van je vermogen geldt het lage, het hoge of een combinatie van die twee percentages. Dat leidt dan tot een bepaald percentage vermogensbelasting. Zie alle relevante cijfers in onderstaande tabellen:

Vermogensbelasting 2017:

| Vermogen in 2017 | Forfaitair rendement 2,87% | Forfaitair rendement 5,39% | Gemiddeld percentage vermogensbelasting |

|---|---|---|---|

| €0 tot €25.000 | 0% | 0% | 0% |

| €25.000 t/m €100.000 | 67% | 33% | 0,86% |

| €100.001 tot en met €1.000.000 | 21% | 79% | 1,38% |

| Meer dan €1.000.000 | 0% | 100% | 1,62% |

Vermogensbelasting 2018:

| Vermogen in 2018 | Forfaitair rendement 2,02% | Forfaitair rendement 5,38% | Gemiddeld percentage vermogensbelasting |

|---|---|---|---|

| €0 tot €30.000 | 0% | 0% | 0% |

| €30.000 t/m €100.800 | 67% | 33% | 0,79% |

| €100.801 t/m €1.008.000 | 21% | 79% | 1,36% |

| Meer dan €1.008.000 | 0% | 100% | 1,61% |

De vermogensbelasting is in 2018 iets lager dan in 2017, maar voor de hele hoge vermogens ontstaat nauwelijks een verschil.

Vermogensbelasting 2019:

Lees hieronder hoe de tarieven in 2019 grofweg zijn opgebouwd, op de site van de Belastingdienst lees je meer gedetailleerd over de tarieven.

- Over de eerste € 71.649 van je vermogen betaal je 0,58% belasting

- Daarboven en tot € 918.085 betaal je 1,34% belasting

- Vermogen vanaf € 918.085 is belast met 1,68%

Bereken via deze gratis tool hoeveel vermogensbelasting je meer of minder betaalt in 2019 ten opzichte van 2018, en hoe de box 3 belasting voor 2019 is opgebouwd.

| Vermogen in 2019 | Forfaitair rendement 2,02% | Forfaitair rendement 5,38% | Gemiddeld percentage vermogensbelasting |

|---|---|---|---|

| €0 tot €30.360 | 0% | 0% | 0% |

| €30.360 t/m €102.010 | 67% | 33% | ntb |

| €102.010 t/m €1.020.097 | 21% | 79% | ntb |

| Meer dan €1.020.098 | 0% | 100% | ntb |

De vermogensbelasting is in 2019 weer iets lager dan in 2018.

Vermogensbelasting 2020:

De vermogensbelasting is in 2020 weer iets lager dan in 2019.

Rekentool vermogensbelasting

Bereken je eigen situatie op de site van bijvoorbeeld de site berekenhet.

Vrijstellingen voor vermogensbelasting

Er gelden een aantal vrijstellingen voor je vermogensbelasting:

- Kapitaalverzekeringen die voor 14 september 1999 zijn afgesloten en voldoen aan bepaalde voorwaarden;

- Kapitaal in een kapitaalverzekering of spaar- of beleggingsrekening eigen woning;

- Kapitaalverzekeringen die alleen uitkeren bij invaliditeit, ziekte of ongevallen (onbeperkt vrijgesteld);

- Jouw erfdeel als vordering op een langstlevende.

Een erfdeel als vordering komt vaak voor als van je getrouwde ouders een ouder is overleden en je andere ouder leeft nog. Dan kun je een niet-opeisbare vordering op de overgebleven ouder hebben gekregen. Of je hebt het bloot eigendom gekregen van iets met waarde waarvan de overgebleven ouder het vruchtgebruik heeft. Je hoeft over dat bezit geen vermogensbelasting te betalen.

Komt je vermogen ondanks bovenstaande vrijgestelde waarden boven de grens die is vrijgesteld van vermogensbelasting? Lees dan onderstaande tips eens door en kijk of je kunt besparen op vermogensrendementsheffing.

Het kasrondje

De Belastingdienst stelt voor contant geld en cadeaubonnen € 522 (2017, voor 2018 geldt een grens van € 527 en in 2019 € 534 per persoon vrij van vermogensbelasting. Dus jij en je eventuele fiscale partner kunnen € 1.044 (2017, in 2018 € 1.054 en in 2019 € 1.068) aan contant geld opnemen of cadeaubonnen kopen vlak voor de jaarwisseling. Deze kun je direct na de jaarwisseling weer uitgeven. Het is verleidelijk voor veel Nederlanders meer dan deze grens op te nemen. Maar pas daarmee op. Veel geld of cadeaubonnen in huis hebben is risicovol. Dank aan het inbraakgevaar, risico op brand en de kans dat je het kwijtraakt door verlies of zoekraken. Pas ook op met minder aan de Belastingdienst opgeven dan wat je daadwerkelijk aan contant geld of cadeaubonnen in huis hebt; dat kan een flinke boete veroorzaken.

We hebben nog genoeg andere tips om op een legale en veilige manier vermogensbelasting te besparen.

Ga groen beleggen of groen sparen

Voor spaar- of beleggingsrekeningen met een groencertificaat geldt een verhoogde algemene vrijstelling. Namelijk van € 57.213 per persoon (2016 voor alleenstaanden, in 2017 is de vrijstelling € 57.385 (2018: € 57.844 en 2019: € 58.539) en voor partners het dubbele). Daarnaast geniet je extra aanvullende heffingskorting in box 1 van 0,7 procent. Let op dat je het juiste product kiest van een financiële instelling, vraag daarom om het groencertificaat. Zie via deze link de spaarproducten met groencertificaat. De Belastingdienst publiceert een lijst met beleggingsfondsen, zie hier de link naar beleggingsfondsen met belastingvoordeel.

Koop onbelaste bezittingen

Net als bij schenken (waarbij de ontvanger vermogen moet opgeven aan de Belastingdienst voor het bepalen van vermogensbelasting / vermogensrendementsheffing) moet jij al jouw bezit opgeven. Naast geld (of het nu contant is of op een rekening staat) moet je denken aan de onderstaande voorbeelden van bezit met waarde:

- Beleggingen

- Een tweede huis of recreatiewoning

- Een garage die niet bij de woning hoort

- Ander onroerend goed

- Een schenking op papier (die je ontvangt)

- Roerende zaken die je als inkomstenbron onder je hebt door het bijvoorbeeld te verhuren.

Van al dit soort bezit moet je de waarde opgeven voor de vermogensbelasting. Maar bij schenken gaven we een waarschuwing: dat als de ontvanger te maken heeft met een vermogenstoets en het recht op huurtoeslag of een andere toeslag of subsidie mis kan lopen door jouw schenking. De oplossing is om dan na te denken om iets in een andere vorm te schenken dat niet meetelt voor deze vermogenstoets. Hieronder staan de meeste voorbeelden opgesomd die ook voor jezelf vermogensbelasting besparen, maar ga voor de zekerheid bij de gemeente van de ontvanger van jouw schenking na of het klopt dat dit de vermogenstoets niet beïnvloedt:

- Inboedel

- Kunst

- Sieraden

- Auto’s

- Boten

- Moestuin

- Dure flessen wijn die je hobbymatig bewaart

- Voorwerpen van kunst en wetenschap die je niet voornamelijk als belegging hebt

- Landgoed dat volgens de Natuurschoonwet (NSW) is gerangschikt als NSW-landgoed

- Onbebouwde grond (bos, natuurterrein)

Stort je geld in een lijfrente of netto pensioen

Al je geld dat in een lijfrente- of pensioenproduct zit telt niet mee bij het vaststellen van de hoogte van jouw vermogen. Heb je jaarruimte? Dan kun je vermogen storten in een (bancaire of verzekerde) lijfrente. Heb je een werkgever die jou een nettopensioenregeling aanbiedt? Bekijk dan goed de voor- en nadelen van nettolijfrente en nettopensioen en maak voor jezelf de beste keuze. Let wel op de kosten, dus vergelijk de aanbieders goed met elkaar. En maak vooral gebruik van deze mogelijkheden als je nu meer inkomstenbelasting betaalt dan latere jaren.

Schenk aan je (klein)kinderen of aan een goed doel

Je mag jaarlijks belastingvrij schenken aan jouw kinderen, ruim € 5.000 per kind. Daarnaast bestaan diverse hogere schenkingsbedragen waarmee je jouw vermogen in box 3 flink verlaagt. Schenken met de warme hand is toch mooier dan een erfenis nalaten? Maar let wel op dat je jezelf niet tekort doet; schenk alleen wat je zelf nu en in de toekomst kunt missen. En let goed op wat u belastingvrij mag schenken. Of overweeg schenken aan een goed doel, dat kan bij een juiste ANBI-status ook nog extra belastingvoordeel opleveren voor jezelf. Lees meer over schenken op onze speciale pagina daarover.

Heb je een uitvaart- of overlijdens(risico)verzekering nodig?

Heb je na het lezen van onze Gids bij Overlijden voor Dummies of het bekijken van onze uitvaartzoekmachine opeens de behoefte gekregen aan een uitvaartverzekering? Dan is het goed te weten dat € 7118 (2019) per belastingplichtige is vrijgesteld als je dat via een uitvaart- of overlijdens(risico)verzekering of koopsom doet. Het moet wel gaan om een verzekering die uitkeert bij overlijden van een van de onderstaande personen:

- Jezelf

- Jouw fiscale partner

- Je bloed- of aanverwant (kinderen, ouders, broers of zussen en hun echtgenoten)

De verzekering mag geen combinatie vormen met een verzekerde uitkering bij in leven zijn op een bepaalde datum (“gemengde verzekering”). Maar het hoeft ook niet per se een verzekering tegen premiebetaling te zijn. Een koopsom die alleen beschikbaar komt na overlijden is ook toegestaan.

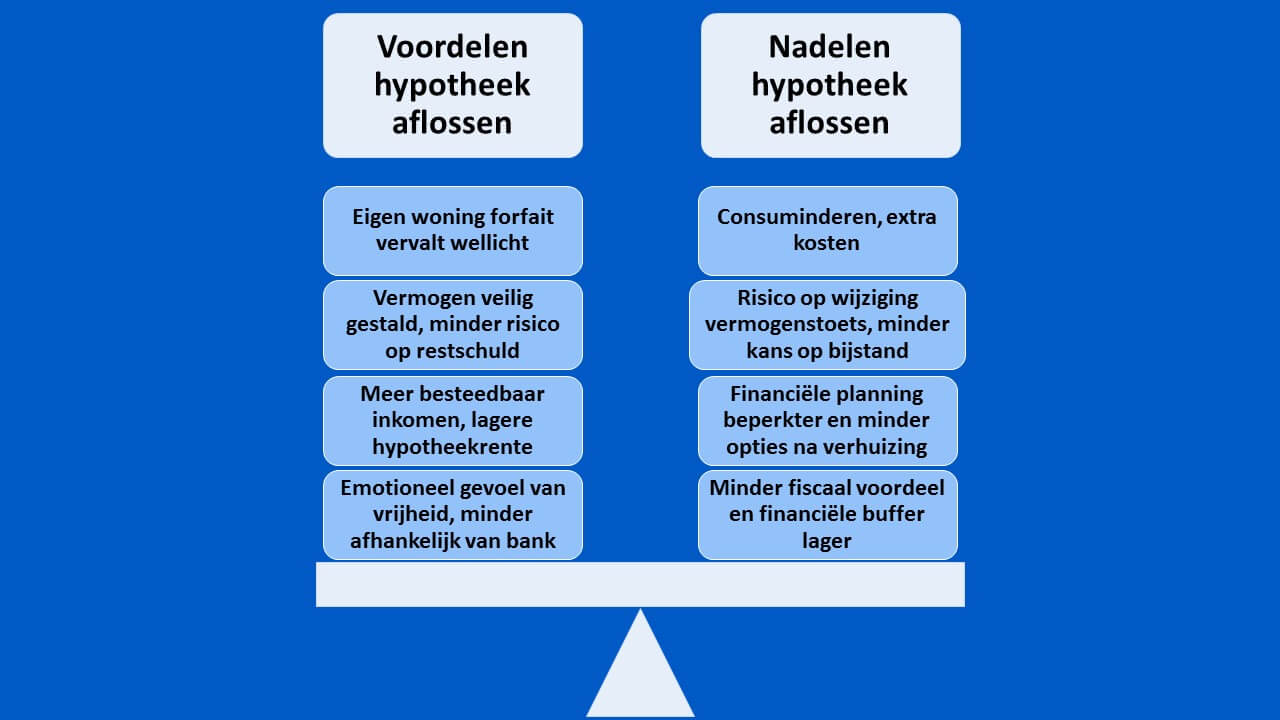

Los je hypotheek af

Bekijk goed alle voor- en nadelen van het aflossen van uw hypotheek.

Besluit je dit te doen? Doe het dan nog voor de jaarwisseling om ook vermogensbelasting te besparen. Let op dat je wel een lening aflost in box 1 (eigen woning). Een lening aflossen uit box 3 (bijvoorbeeld voor een vakantiewoning of een auto) veroorzaakt dat je minder rente betaalt. Maar voor de vermogensbelasting heeft dat geen effect. Je moet het verschil tussen de waarde en de lening namelijk optellen bij jouw vermogen.

Betaal rente vooruit

Betaal je hypotheekrente en wordt jouw aftrek voor de inkomstenbelasting lager volgend jaar? Dan is het extra interessant te vragen bij jouw bank of je de rente (gedurende maanden maximaal) mag vooruitbetalen. Niet alle banken werken daar aan mee, maar het kan je honderden euro’s besparen door de hypotheekrente 6 maanden vooruit te betalen eind december. Wellicht gunstig voor de belastingaftrek van jouw inkomstenbelasting, maar dus ook voor de heffing van vermogensbelasting. En valt jouw inkomen in de hoogste belastingschijf? Dan is je aftrek ieder jaar iets minder, dus een jaar eerder betalen veroorzaakt dan ook een extra belastingvoordeeltje.

Betaal je energienota vooruit

Veel energiebedrijven staan het toe dat je eind december ineens een bedrag vooruitbetaalt. Je kunt dan jouw maandbetaling verlagen voor het volgende jaar en je bespaart vermogensbelasting dit jaar. Meestal ontvang je daar geen korting voor, maar het bespaart dus wel een beetje vermogensbelasting.

Betaal je zorgpremie eind december

De meeste zorgverzekeraars staan toe dat je de premie voor de ziektekostenverzekering een jaar vooruitbetaalt. Dat levert meestal ook nog eens 1 tot 3 procent korting op. En je bespaart op vermogensbelasting. Betaal je niet graag ziektekosten? Lees dan ook onze speciale pagina met tips om te besparen op ziektekosten.

Betaal kosten vooruit

Heb je een reis geboekt of een bijeenkomst gepland? Vraag dan na of je korting ontvangt bij betaling vooruit. Dat kan je hetzelfde voordeel opleveren als uitgelegd hiervoor over zorgkosten. Door een wereldreis of wintersport te betalen voor 1 januari van een jaar bespaar je namelijk ook vermogensbelasting. Lees meer bespaartips over vakanties op onze speciale pagina. Heb je net iets meer vermogen

Gebruik je creditcard niet in december

Gebruik je creditcard in de maand december niet. Met je creditcard stel je een uitgave uit, dan betaal je pas na 1 januari en dat vermindert de vermogensbelasting een jaar later. Dat is meestal nadelig, tenzij je het volgende jaar verwacht veel minder vermogen te hebben. Of als je in 2017 net iets meer vermogen hebt dan de vrijstelling. In 2018 is de vrijstelling € 5.000 per persoon hoger, dan betaal je misschien helemaal geen vermogensbelasting.

Koop de betaling van partneralimentatie af

Betaal je partneralimentatie? Dan kun je met jouw ex-partner overeenkomen dat je een koopsom ineens stort in plaats van dat je maandelijks de alimentatie betaalt. Een koopsom verlaagt direct jouw spaargeld en dus de te betalen vermogensbelasting. Betaal je kinderalimentatie? Dan is het met ingang van 1 januari 2015 niet meer mogelijk om de kosten van kinderalimentatie af te trekken als persoonsgebonden aftrekpost. Het betreft de aftrek levensonderhoud van kinderen. Wel is het mogelijk om in 2015 en 2016 een schuld op te nemen in box 3 dat jouw vermogensbelasting kan verlagen. Vanaf 2017 is de aftrek in box 3 niet meer mogelijk is. Lees meer tips en aandachtspunten over partneralimentatie op onze speciale informatiepagina over alimentatie.

Verschuif vermogen

Heb je een fiscale partner? Dan betaal je minder vermogensbelasting als jullie in de gezamenlijke belastingaangifte onderling schuiven met elkaars vermogen. Jullie mogen kiezen voor de verdeling die het meest gunstig is onder de streep. Stel de ene partner heeft geen vermogen en de ander €50.000. Als jullie dit verdelen, hebben jullie ieder €25.000 en betalen jullie geen vermogensbelasting.

Emigreer

Veel andere landen in Europa kennen geen of een lagere vermogensbelasting. Of ze belasten alleen de daadwerkelijk behaalde rendementen of onderdelen van je vermogen zoals een woning. Of ze komen op een andere manier aan belasting. Laat je goed informeren als de belastingdruk een belangrijke reden voor je is om te emigreren. Om je al een beetje te oriënteren hebben we pagina’s gemaakt met speciale aandachtspunten bij emigreren.

Ga boxhoppen

Breng je spaargeld over van box 3 naar box 2 met behulp van een spaar-bv. Een spaar-bv is vooral aantrekkelijk als je weinig rendement op jouw vermogen behaalt en al een bv bezit. Dat komt onder andere omdat in box 2 de belasting op het vermogen wordt geheven op het door je werkelijk behaalde rendement. In box 3 geldt de fictie, een verondersteld rendement, dat in de praktijk door de meesten niet wordt gehaald. Je betaalt dan teveel belasting. Nadeel van een spaar-bv is dat je naar de notaris moet voor de oprichting (als je nog geen bv hebt) en dat je jaarlijkse boekhoudkosten betaalt. Daarbij komt dat deze belastingbesparing waarschijnlijk verdwijnt voor 2020. Daarom stellen veel fiscaal adviseurs dat de spaar-bv alleen geschikt is voor personen met een bv met een vermogen van € 200.000 of met een bv die nog moet worden opgericht en een vermogen van € 300.000

De vrijgestelde beleggingsinstelling (VBI)

De belastingheffing in box 2 kan verder worden beperkt door een “VBI” in plaats van een gewone bv. Dan betaal je geen vennootschapsbelasting en daalt de belastingdruk naar 25%. Dan is box 2 nog aantrekkelijker, ook bij hogere rendementen met jouw vermogen. Let op, de overheid is van plan deze constructie minder aantrekkelijk te maken. Ga dus na of dit nog een optie is voor jouw situatie.

Open Fonds voor Gemene Rekening

De belastingheffing in box 2 is nog verder te beperken door een “OFGR”. Dat is een open Fonds voor Gemene Rekening. Daarmee stort of onttrek je onderhands (zonder notaris) spaargeld van en naar de VBI om de belaste periode te beperken tot een half jaar. Een hoop administratief geregel, maar wel een aanzienlijk lagere belastingdruk.

Boxhoppen vereist goede begeleiding van een fiscaal adviseur. Doe dit dus niet zelf thuis…

Optimaliseer de gezamenlijke belastingaangifte

Heb je een fiscale partner? Dan mag je jouw grondslagen voor het betalen van vermogenstax verdelen op de manier die onder de streep het voordeligst is. Bij een elektronische aangifte biedt de Belastingdienst de mogelijkheid om de verdeling te wijzigen en direct daarna de gevolgen voor de belastingen te zien.

Consumeer vlak voor de jaarwisseling

Dit is misschien wel de leukste tip: koop iets duurs voor jezelf of voor je partner. Ben je van plan om een grote uitgave te doen? Doe dat dan voor de jaarwisseling. Pas op met aankopen van dingen die juist relatief veel minder waard zijn als je ze een kalenderjaar eerder aanschaft. Een auto of een boot willen veel mensen begin januari kopen. Dan krijg je er later bij verkoop wellicht een betere prijs voor. Maar wellicht dat een betrouwbare verkoper je iets eerder een nota wil sturen. Die moet je dan wel voor 31 december betalen.

Stel een schade-uitkering uit

Op uitkeringen in het kader van na zijn alle geldelijke uitkeringen gewoon vermogen. Leed je een schade die je vergoed krijgt van jouw verzekeraar? Bijvoorbeeld na een brand of inbraak? Of was je auto beschadigd, gestolen of total loss? Vraag dan als de uitkering pas laat in het jaar plaatsvindt aan de verzekeraar of die uitkering begin januari kan worden overgemaakt.

Boek ‘Alles over geld besparen‘- meer dan 1.000 bespaartips

Alles over geld besparen – 326 pagina’s bespaartips – De versie 2017 is niet meer te koop (de update kost €24,95 en is eind 2020 te koop via www.fpvi.nl/boeken).

Allemaal peanuts maatregelen. U kunt beter proberen invloed te krijgen op deze regering inzake heffing over werkelijk in plaats van fictief rendement. Nu betaalt vooral de grotere spaarder belasting over rendement dat niet bestaat !

Beste Henkjan, FPVI reikt tips aan om op basis van de huidige mogelijkheden in wet- en regelgeving. De tips om vermogensbelasting te besparen helpen wel, maar het gaat niet om enorme bedragen inderdaad. De regering bewegen om belasting te heffen op het werkelijk in plaats van het fictief rendement helpt overigens alleen de spaarder met hele veilige beleggingen. Daar zit voor jou wellicht de oplossing, probeer meer rendement te behalen op je vermogen op een verantwoorde wijze. In de loop van 2019 publiceert FPVI daar een boek over, dat gaat heten ‘Alles over geld verdienen’.

Bedankt voor de informatie over vermogensbelasting. Ook heb ik veel aan de voorbeelden die genoemd worden. Daarnaast zal ik ook contact met de gemeente opnemen over de vermogenstoets.