bijgewerkt op 16 december 2019

Alles over schenken

Schenken vinden veel mensen leuk. Het geeft voldoening en de reactie van de ontvanger is vaak hartelijk. Er bestaan wel veel mitsen en maren en de afgelopen jaren wijzigden veel regels over schenken. Daarom zetten wij de belangrijkste tips en aandachtspunten nog even voor je op een rij. Deze informatie betreft een update en uitbreiding van hoofdstuk 5 uit ons boek ‘Gids bij Overlijden voor Dummies‘ (pagina 85 tot en met 97). Dit boek is inmiddels uitverkocht, maar een actuele en meer uitgebreide versie is inmiddels beschikbaar: ‘Alles over nalaten‘.

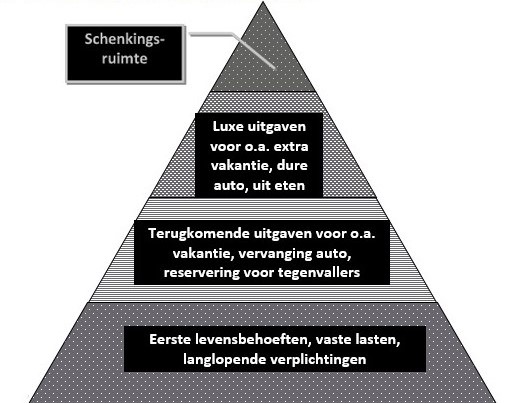

Schenk niet te snel

Heb je voldoende inkomen en vermogen om te doen en te kopen wat je wilt voor de rest van je leven? En heb je een buffer achter de hand om onverwachte uitgaven op te vangen zoals een kapotte wasmachine? En dure uitgaven te doen zoals het vervangen van een auto of zorgkosten die je tegenwoordig niet meer vergoed krijgt? Probeer eerst na te gaan hoeveel je zelf kunt missen voor je iets schenkt. Dan kun je daarna met een gerust gevoel schenken.

Schenk niet te veel

De ontvanger betaalt 10% tot 40% schenkbelasting. Dat is al jaren niet veranderd, zie hieronder de tabel met de verschillende percentages schenkbelasting. De vrijstellingen wijzigen wel vaak. In 2019 geldt voor kinderen een vrijstelling van € 5.428 en voor alle anderen (bijvoorbeeld kleinkinderen) € 2.173. Is jouw kind of zijn of haar fiscale partner ouder dan 18 en 40 jaar? Dan geldt eenmalig een vrijstelling van € 26.040. Je mag in 2019 € 54.246 belastingvrij schenken voor een opleiding die tenminste € 20.000 per jaar kost. In 2017 geldt voor iedereen die tussen de 18 en 40 jaar is een vrijstelling van € 102.010 als het geld wordt besteed aan de eigen woning. Alle vrijstellingen gelden per ontvanger, dus schenkingen van jou en je (ex-) partner worden bij elkaar opgeteld. Schenkingen aan een kind en zijn of haar partner worden ook bij elkaar opgeteld.

| De ontvanger van een schenking in 2019... | betaalt aan schenkbelasting tot € 124.726 | betaalt aan schenkbelasting vanaf € 124.726 |

|---|---|---|

| partner of kind | 10% | 20% |

| kleinkind | 18% | 36% |

| overige personen | 30% | 40% |

Wie is jouw kind?

De volgende type kinderen worden volgens de schenkbelasting als kind beschouwd:

- Adoptiekinderen van de schenker

- Door de schenker erkende kinderen

- Pleegkinderen van de schenker die voor hun 21-jarige leeftijd 5 jaar als een eigen kind zijn onderhouden en opgevoed

- Stiefkinderen

- Schoonkinderen

Voor schoonkinderen gelden bij ongehuwd samenwonende ouders extra eisen, namelijk de volgende drie:

- Ze staan minimaal 2 jaar staan ingeschreven op hetzelfde woonadres in de gemeentelijke basisadministratie

- Ze zijn geen bloedverwanten in de rechte lijn van elkaar

- In een notarieel samenlevingscontract is een wederzijdse zorgverplichting overeengekomen (of 5 jaar samenwonend, dan vervalt de laatste eis)

Tips voor als je meer wil schenken dan de vrijstelling

Wil je meer schenken dan de vrijstelling? Splits dan de schenking in een deel eind december en een deel begin januari. Wil je de ander niet opzadelen met schenkbelasting? Schenk dan ‘netto’ of ‘vrij van recht’. De schenkbelasting wordt dan ook als schenking beschouwd, maar de ontvanger ontvangt de schenking belastingvrij. Wil je jouw kleinkind iets extra’s schenken? Overweeg dan jouw kind te schenken met het verzoek dit door te schenken aan jouw kleinkind. Dan gebruik je de schenkingsvrijstelling van ouder naar kind en kun je jouw kleinkinderen in 2019 wat meer schenken.

Schenken hoeft niet in geld

Je hoeft niet per se geld te schenken, je mag ook bezittingen schenken. Denk ook eens aan jouw waardeloos geworden postzegelverzameling of aandelen met sterk gedaalde koersen. Zoals zo vaak, heeft ieder nadeel ook weer een voordeel. Als je van plan bent om vermogen over te hevelen dan is dat in de vorm van postzegels of aandelen aantrekkelijk bij een lage taxatiewaarde of gedaalde koersen. Door de lage waarde blijft het verschuldigde schenkingsrecht beperkt en toekomstige waarde- of koersstijgingen komen dan toe aan jouw kinderen. Transactiekosten bij de bank hoef je meestal niet te betalen als jouw kind op zijn/haar naam een effectendepot opent bij dezelfde bank.

Speculeer op waardedaling

Je kunt postzegels of beleggingsportefeuille (of een deel daarvan) ook herroepelijk schenken. Als de waarde dan nog verder daalt, dan kan de schenking worden teruggedraaid. Je kunt dezelfde postzegels of aandelen (met een lagere waarde) dan opnieuw schenken, waarbij minder schenkingsrecht is verschuldigd.

Pas op voor de gevolgen bij de ontvanger

Let op als de ontvanger van de schenking in het jaar dat je wil schenken een toeslag of uitkering geniet. Door jouw schenking kan het vermogen bij de ontvanger stijgen. Die stijging kan gevolgen hebben voor de hoogte van de uitkering of toeslag. Het is natuurlijk niet de bedoeling dat jouw schenking op die manier weer verdwijnt. Schenk in zo’n geval iets dat niet meetelt voor de vermogenstoets, bijvoorbeeld kunst, een auto, een boot of een bankstel. Zie voor meer voorbeelden onze tip hierover op de pagina over vermogensbelasting besparen – tussenkopje “Koop onbelaste bezittingen”. Overleg dat vooraf met de instantie die de toeslag of bijstand uitkeert, sommige gemeenten hanteren extra strenge normen waardoor de waarde misschien alsnog meetelt voor de vermogenstoets waardoor een toeslag of uitkeirng wordt stopgezet of verlaagd.

Bescherm jouw schenking tegen misbruik

Bij veel banken kunnen de ouders en het kind niet bij het geld als je het op een kinderspaarrekening met BEM-clausule stort. BEM staat voor Beleggingen Erfenis en andere gelden Minderjarigen. De werking van de BEM-clausule eindigt op 18-jarige leeftijd. Wil je zeker weten dat bijvoorbeeld jouw kleinkind dan goed omgaat met je schenking en je vertrouwt de ouders? Stel dan een schenkingsakte op met een beheerbeding of een bewindsclausule. Daarmee verleng je de zeggenschap van de ouders. Of schenk herroepelijk. Je kunt dan de schenking terugdraaien in situatie(s) die je opneemt in een schenkingsakte. Of schenk een langlopende deposito waarvan tussentijds geen geld mag worden opgenomen.

Schenk niet te laat

Een schenking verlaagt jouw vermogen, je bespaart wellicht vermogensbelasting. In december schenken is voor jou het meest gunstig, want jouw vermogen wordt op 1 januari bepaald. Schenkingen die zijn gedaan in de periode van zes maanden voorafgaand aan jouw overlijden tellen gewoon mee bij je erfenis. Voor de berekening van een eigen bijdrage als je naar een verpleeg- of zorginstelling verhuist zelfs schenkingen gedurende een periode van twee jaar.

Uitzonderingen op de 180-dagen-regel

Er bestaan een aantal uitzonderingen op de regel dat een schenking 180 dagen (zes maanden) voor jouw overlijden als erfenis worden gezien. Dit geldt namelijk niet als de schenker in het buitenland woont. Of als het gaat om schenkingen die worden verkregen op basis van een van de volgende voorbeelden:

- Schenking door een kind van de ouder in het kader van de eenmalige verhoogde schenkingsvrijstelling

- Schenking vrij van schenkingsrecht

- Schenking door iemand die daarover inkomstenbelasting moet betalen

- Schenking van de Staat, provincie, gemeente, Koning of leden van het Koninklijk huis

- Schenking ter voldoening van het aflossen van dringende schulden

- Schenking ter voldoening van een verbintenis die juridisch afdwingbaar of moreel dwingend verplicht is

- Schenking door of van een ANBI, SBBI of een rechtspersoon opgericht om belangen van werknemers of diens nabestaanden te behartigen

Schenken aan een goed doel

Voor instellingen die een goed doel dienen bestaat de mogelijkheid een ANBI status aan te vragen. Instellingen met deze status hoeven geen schenkbelasting te betalen en je mag de schenking van de belasting aftrekken. Op de site van de Belastingdienst lees je alle regels en vind je de lijst van ANBI-instellingen, zoals een sponsor van het boek ‘Alles over nalaten’: KBO-PCOB. De Belastingdienst publiceert ook een lijst van SBBI-instellingen.

Bewijs de schenking

Tegenwoordig is zelden een notariële akte vereist. Toch is goed vastleggen van de schenking raadzaam. Schenken kan later discussie veroorzaken met de Belastingdienst, zowel voor jouw aangifte als die van de ontvanger. Ook handig van een goed bewijsstuk is dat je daarop kunt bepalen dat je de schoonfamilie nadrukkelijk uitsluit. Of als je voorwaarden stelt aan het gebruik van de schenking. Of als je na jouw overlijden de schenking wilt betrekken bij de verdeling van de erfenis. Dus bij grote schenkingen of schenkingen met bijzondere voorwaarden: altijd schriftelijk en bij voorkeur via de notaris. Dat kan al voor een paar honderd euro.

Schenken door jouw bewindvoerder

Jouw vermogen kan worden beheer door een bewindvoerder. Die kun je aanwijzen via een levenstestament (dat heet een volmacht). Een volmacht is zinvol voor als je in leven bent, maar lichamelijk of geestelijk niet meer in staat bent of wordt geacht over je vermogen te kunnen beschikken. Je kunt ook een bewindvoerder aanwijzen via een overlijdenstestament. Dan bepaal jij wie je vermogen beheert als je er niet meer bent. Schenken kan ook onderdeel zijn van het beheer van je vermogen. Maar daar worden strikte eisen aan gesteld.

Schenken door een bewindvoerder is alleen mogelijk als je vermogen minimaal € 30.000 is en je toekomstige verzorging niet in gevaar komt. Daarnaast mag schenken door een bewindvoerder alleen worden gedaan in de volgende twee situaties:

- Een schenkingstraditie

Je moet dan al zelf schenkingen hebben gedaan in het verleden. Bijvoorbeeld jaarlijks een bepaald bedrag aan een bepaalde stichting of persoon toen je nog zelfstandig jouw vermogen beheerde.

- Een bijzondere omstandigheid

Schenken is onomstotelijk in jouw voordeel of je leefomstandigheden verbeteren door de schenking. Een argument dat jouw erfgenamen erfbelasting besparen is niet direct in je eigen belang en wordt dus niet als bijzondere omstandigheid gezien.

Bijzondere schenkingsconstructies

Wil je echt iets bijzonders? Overweeg dan een familie- of vriendenrekening, fonds op naam of een eigen stichting. Laat je daarover wel goed adviseren.

Familie- of vriendenrekening

De familie- of vriendenrekening is een constructie van herroepelijk schenken onder bewind. Je opent samen met de beoogde ontvanger een en/of rekening (rekening op twee namen) en stort daar aandelen of een geldbedrag op. Het geld is volledig van jouzelf in het begin. Je maakt een schenkingsakte waarin je de vrijstelling jaarlijks schenkt. Dan wordt het bedrag op de en/of rekening jaar na jaar iets meer van de ontvanger.

Fonds op naam

Goede doelen bieden vaak aan constructie aan met een fonds op naam. Door een hoofdfonds wordt dan gezorgd dat jouw geld naar een specifiek doel gaat of ze begeleiden de administratie van jouw fonds. Een fonds op naam wordt opgericht door een overeenkomst tussen jou als schenker en een goed doel. De schenker kan er voor kiezen om de rente die het fonds oplevert uit te laten keren of het fonds op naam te laten interen op het eigen vermogen. Dit biedt fiscale voordelen bij grote vermogens.

Eigen stichting

Je kunt ook een eigen stichting oprichten. Dan moet je wel bestuursleden werven en statuten vaststellen. Dat is wat meer werk dan een fonds op naam, maar je hebt dan wel alles in eigen hand. Ook deze constructie is alleen gunstig bij grote vermogens.

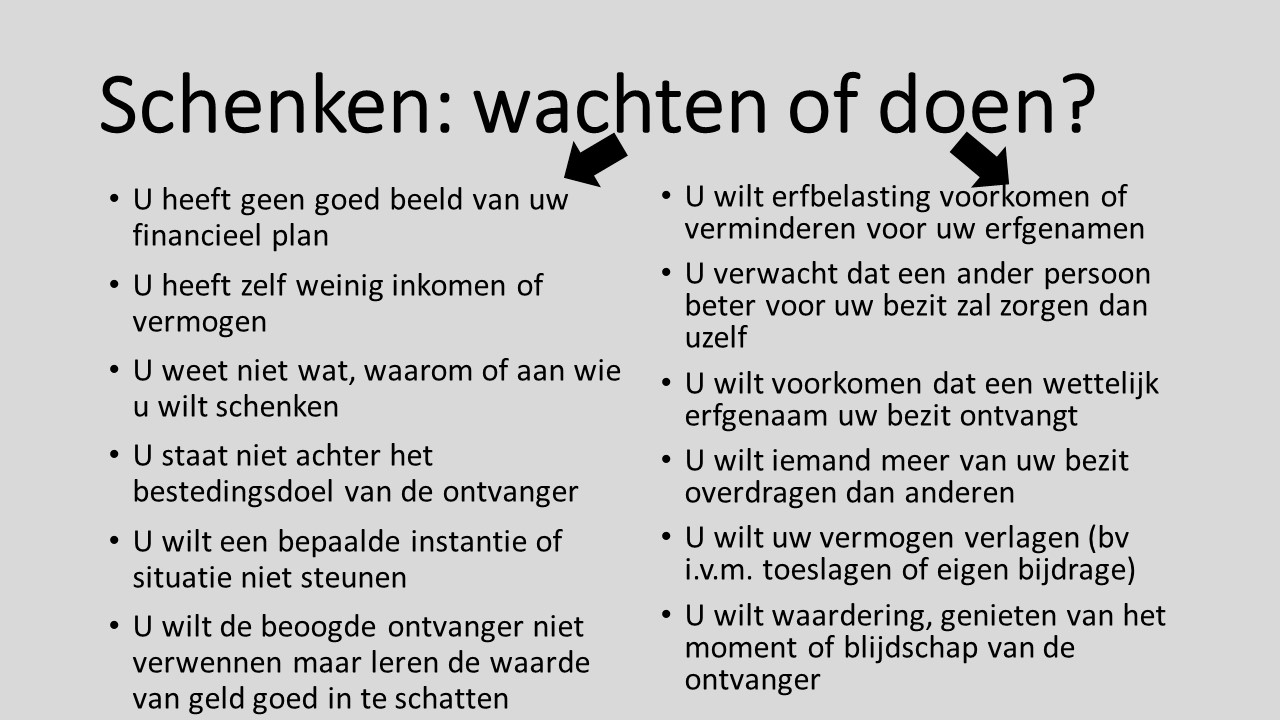

Waarom niet schenken?

Soms is het beter te wachten met schenken. Zet voor jezelf alle voors en tegens goed op een rijtje.

Wel of niet vertellen?

Schenken heeft als voordeel dat je de reactie van de ontvanger tijdens jouw leven meekrijgt. Nadeel kan zijn dat je ook negatieve reacties meekrijgt van mensen die geen schenking van jou ontvangen. Negatieve reacties kun je ook krijgen van de ontvanger zelf. Namelijk als je voorwaarden verbindt aan een schenking.

Het is belangrijk dat je duidelijk vertelt waarom je wat doet. Anderen hebben dan waarschijnlijk sneller begrip voor jouw keuzes. In de praktijk blijken veel schenkingen verzwegen te zijn. Groot nadeel is dat je na jouw overlijden mensen achterlaat met vragen.

Vertellen via een testament

Vind je het te pijnlijk om jouw beweegredenen te vertellen tijdens je leven? Leg jouw redenen dan vast, bijvoorbeeld in je informatiemap of in een levensverhaal. Ook na je dood kun je zo jouw omgeving meer rust geven.

Laatste tips

Nog een vijftal laatste tips over schenken:

- Het is jouw geld en goed. Laat je niet overhalen om het weg te geven als je daar niet volledig achter staat.

- Spreek open over jouw beweegredenen, liefst met alle erfgenamen bij elkaar. Beantwoord vragen zo eerlijk mogelijk.

- Zie je erg tegen een gesprek op, bijvoorbeeld omdat je verwacht dat het erg emotioneel kan worden? Vraag dan iemand erbij, bijvoorbeeld een kennis die door iedereen wordt vertrouwd, een financieel adviseur of een nalatenschapscoach.

- Er is geen reden om je bezwaard te voelen wanneer je schenkt met uitsluiting van jouw schoonzoon of –dochter. In ongeveer 99 procent van de schenkingsakten die de notaris opmaakt, hebben de schenkers voor deze uitsluitingsclausule gekozen.

- Niet schenken is soms beter dan onder voorwaarden schenken.

Boek ‘Alles over nalaten’

Bestel hier het de pocket-editie van het boek ‘Alles over nalaten’ voor € 26,90. Of voor €2 extra als cadeauboek met een eigen voorwoord en tekst op de kaft, zowel op de voor- als de achterkant van het boek. Of als E-book met een aantrekkelijke lage prijs.

Dit ruim 300 pagina tellend boek staat boordevol tips en uitleg over wat je kan doen voor je overlijdt om het leven van je naasten minder zwaar te maken. Niet alleen financieel, ook veel praktische informatie voor tijdens jouw leven, zoals over schenken, levenstestament en de laatste levensfase, met overzichtelijke opsommingen, verwijzingen en afbeeldingen. Haal meer uit je leven door je optimaal voor te bereiden op jouw levenseinde.

Alles over nalaten

Alledaagse tips over schenken, erven en uitvaart eenvoudig uitgelegd

€ 24,95 + € 1,95 verzendkosten

E-book

Alledaagse tips over schenken, erven en uitvaart eenvoudig uitgelegd

€ 14,95

Donorregistratie, donorwet en donorcodicil

Lees hier alles over tot welke leeftijd je waarvoor donor kan zijn, over donor worden via een donorcodicil, donorregistratie en de invloed van de nieuwe donorwet.

Jouw levenstestament

Het opstellen van een levenstestament is een hele goede aanvulling op een testament bij overlijden. Lees hier tips, aandachtspunten en alternatieven over dit onderwerp ter inspiratie voor een nieuw of vernieuwd levenstestament.

Alles over uitvaartwensen

Wat is een scenarium? In hoofdstuk 4 van ons boek 'Gids bij Overlijden voor Dummies' wordt op pagina 67 [...]

Geef een reactie