bijgewerkt op 16 december 2019

Aandachtspunten en tips voor gepensioneerden met inkomen naast AOW

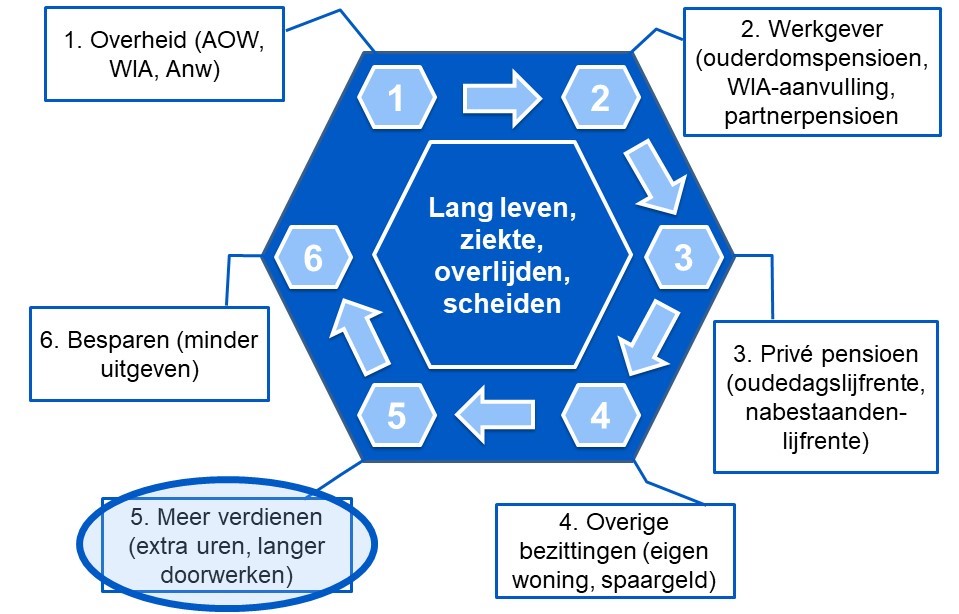

Steeds meer AOW-gerechtigden doen betaalde arbeid. In ons boek ‘Pensioen voor dummies‘ vermelden we dat als stap 5 naar pensioensucces. Deze vijfde stap wordt steeds belangrijker nu de AOW-leeftijd opschuift, het werkgeverspensioen vaker wordt versoberd en regels om via privépensioen iets te doen aan een pensioentekort zijn beperkt. Die vijfde stap – hoe vergoot je je inkomen – beschrijven we nog uitgebreider in ons boek ‘Alles over geld verdienen‘ (verwacht in juni 2018). De informatie op deze pagina is daar onderdeel van.

AOW- ers die doorwerken doen dat vaak in loondienst, zie daarvoor ook enkele aandachtspunten (voor werkgevers en werknemers) van oudere werknemers die nog geen AOW ontvangen. Volgens het CBS zijn de AOW-gerechtigden die doorwerken:

- meestal werkzaam in een andere functie dan voor het bereiken van de AOW-leeftijd.

- meestal minder uren werkend: bijna de helft van de 65- tot en met 69-jarigen werken minder dan 12 uur en 1 op de 5 (20 procent) werkt fulltime.

- vaker als zelfstandige werkzaam: meer dan de helft van de deze groep werkt als zelfstandige, slechts een beperkt deel heeft een vast contract en veel mensen hebben een flexibel contract

Volgens het CBS vullen ruim 137 duizend gepensioneerden hun pensioen aan met gemiddeld bijna 6 duizend euro aan inkomsten als ZZP’er (ZZP staat voor zelfstandig ondernemer zonder personeel in dienst). Nederland telt bijna 3 miljoen pensionado’s, een grote en groeiende groep. Er komen steeds meer werkende 75-plussers. In 2003 waren dat er 11.000, in 2017 zelfs 25.000.

Bijna 3.000 mensen die doorwerken naast hun AOW zijn 80-plusser, vooral goed vertegenwoordigd in de onderstaande branches:

- Handel (540)

- Financiële dienstverlening (490)

- Industrie (240)

- Zakelijke dienstverlening (140)

- Vervoer en opslag (170).

De groep werkenden is verder uitgesplitst naar mannen en vrouwen. Daarbij moet wel opgemerkt worden dat mannen vaker betaald werk doen dan vrouwen. De cijfers laten zien dat in de leeftijdsgroep 66 tot 70 jaar 32.561 vrouwen (van de 411.886) betaald werk doen en 39.548 mannen (van de 404.194).

Lees hierna aandachtspunten en tips voor AOW-gerechtigden met aanvullend inkomen. Zoek je informatie over oudere werknemers die nog niet AOW-gerechtigd zijn? Lees dan onze pagina over oudere werknemers.

Waarom AOW’ers langer doorwerken

Redenen voor AOW-gerechtigden om te werken naast hun pensioen zijn:

- financiële noodzaak (onvoldoende pensioen om alle uitgaven te betalen);

- de wens om extra geld te verkrijgen (om extra uitgaven te kunnen doen);

- steeds meer werkgevers bieden de mogelijkheid aan om door te werken na de officiële pensioendatum;

- omdat het lichaam en geest dat steeds vaker toestaan (de vitaliteit van AOW-gerechtigden neemt sterk toe);

- verveling (sommige ouderen ervaren “pensioenverveling” en vinden werk leuk als aanvulling op hobby’s);

- ziekte (er zijn ouderen die dankzij werk zich vitaler voelen en minder vaak ziek zijn);

- regelmaat dankzij werktijden (pensionado’s die een vast dagritme missen);

- geen opvolger voor een onderneming of hele specifieke activiteit;

- sociale contacten (na stoppen met werken vervaagt of vervalt een groot deel van de contacten).

Verschillen tussen ondernemers met en zonder AOW

Ondernemers die nog geen AOW ontvangen hebben meer mogelijkheden om hun pensioentekorten aan te vullen. Voor fiscaal gefaciliteerde regelingen als lijfrente (privé pensioen) en oudedagsreserve (FOR) geldt een leeftijdsgrens die is gekoppeld aan de AOW. Heb je aan het begin van het kalenderjaar de AOW-leeftijd? Dan mag je geen lijfrentepremie of storting in de oudedagsreserve meer aftrekken van de inkomstenbelasting.

Voor ondernemers die de AOW al ontvangen vervallen een aantal regelingen vanuit de overheid. Zo is er geen recht meer op een renteloze lening of aanvulling op een inkomen op basis van het Besluit bijstandverlening zelfstandigen (Bbz). Ook de IOAZ-uitkering geldt alleen voor ondernemers die nog geen AOW ontvangen. Een IOAZ-uitkering is een aanvulling op een inkomen op basis van de Wet Inkomensvoorziening oudere en gedeeltelijk arbeidsongeschikte gewezen zelfstandigen. De uitkering is bedoeld voor mensen die stoppen als zelfstandig ondernemer omdat ze onvoldoende inkomen uit hun bedrijf ontvangen.

In het kalenderjaar dat je de AOW-leeftijd bereikt is een eventueel recht op de zelfstandigenaftrek 50% van de zelfstandigenaftrek voor ondernemers die aan het begin van het kalenderjaar de AOW-leeftijd nog niet hebben bereikt. Verder lijken de regels erg op elkaar, ondernemers met en zonder AOW zijn bijvoorbeeld gehouden aan dezelfde btw-regels. Dan is eerder van belang of en zo ja welke rechtsvorm wordt gekozen:

- resultaat uit overige werkzaamheden;

- eenmanszaak, vennootschap onder firma, commanditaire vennootschap of maatschap;

- B.V.

Informeer bij de Kamer van Koophandel, de Belastingdienst en een goede boekhouder of accountant over de mogelijkheden. Verder hebben ondernemers te maken met veel regels die ook werknemers raken. Lees daarom ook onderstaande aandachtspunten.

Verschillen tussen werknemers met en zonder AOW

Werknemers die nog geen AOW ontvangen hebben betere ontslagbescherming, meestal hebben ze een betere regeling bij ziekte en arbeidsongeschiktheid en vaker een vast contract met arbeidsvoorwaarden die gelijkwaardig of soms beter zijn dan jongere werknemers. Daar staat tegenover dat werkenden met AOW flexibeler zijn in het maken met afspraken met werkgevers. Bijvoorbeeld over de hoogte van het loon (al zijn de regels over het wettelijk minimumloon wel gewoon van toepassing), werktijden en uren per week. Dat spreekt ook werkgevers steeds meer aan. Meer daarover lees je onder het volgende tussenkopje.

Redenen om AOW’ers in dienst te houden

Voor werknemers die doorwerken na het bereiken van de AOW-gerechtigde leeftijd is de werkgever veel minder verplichte premies verschuldigd (WW, ZW, WAO, WIA, AOW). De lasten voor werkgevers voor deze risico’s worden dus lager als een werknemer AOW-gerechtigd wordt. Daarnaast stimuleert de overheid doorwerken na de AOW met de wet “Werken na de AOW-gerechtigde leeftijd”.

Voordelen voor werkgever van in dienst houden AOW-gerechtigden

Dezelfde voordelen als opgesomd op onze pagina met tips en aandachtspunten voor oudere werknemers zijn van toepassing op de AOW-gerechtigden. Daarnaast gelden er extra voordelen, namelijk:

- Zes contracten in 4 jaar of 48 maanden arbeidsovereenkomst bepaalde tijd mogelijk;

- Loondoorbetaling bij ziekte maximaal 13 weken in plaats van 2 jaar;

- Minder re-integratieverplichtingen bij ziekte;

- Geen premie werknemersverzekering verschuldigd;

- Geen premieverhoging na ontslag door ziekte;

- Wettelijke recht op uitbreiden aantal contracturen voor werknemer vervalt;

- Ontslag mogelijk zonder gang naar UWV of rechter;

- Indien werknemer voor AOW al in dienst was geldt een maand opzegtermijn;

- Indien werknemer voor AOW niet in dienst was geldt de contractduur als opzegmoment;

- Geen transitievergoeding verschuldigd bij ontslag;

- Leeftijdsdiscriminatie toegestaan tussen werknemers voor en na AOW gerechtigde leeftijd;

Vooral dankzij het laatste punt is het zinvol een arbeidsvoorwaardenpakket voor werknemers met en zonder AOW apart samen te stellen. De behoeften zijn anders en zoals uit bovenstaand rijtje blijkt verschillen onderling de regels.

Invloed van extra inkomen naast AOW op inkomstenbelasting

Voor je AOW en aanvullend (werkgevers)pensioen zijn er eigenlijk geen gevolgen als je extra inkomen ontvangt via vrijwilligerswerk, uit arbeid of uit een onderneming. Je betaalt als AOW-gerechtigde belasting op basis van een tarief dat in de eerste twee schijven lager is dan personen die belasting betalen maar nog niet AOW-gerechtigd zijn:

In 2018 zijn de tarieven iets gewijzigd:

Omdat extra inkomsten worden opgeteld bij uitkeringen die je ontvangt uit AOW, werkgeverspensioen en lijfrente kun je wel in een hogere belastingschijf terechtkomen. Dan houd je netto iets minder over.

Maar dat is wat anders dan dat een uitkering wordt gekort, dat gebeurt niet.

Invloed van extra inkomen naast AOW op heffingskortingen

Je hebt als AOW’er met extra inkomen mogelijk te maken met gevolgen voor de algemene heffingskorting en de ouderenkorting.

Invloed inkomen op algemene heffingskorting

De hoogte van je algemene heffingskorting is afhankelijk van je inkomen. Verdien je dus naast je AOW en pensioen nog ander inkomen? Dan telt dat mee voor de inkomensgrenzen in onderstaand schema:

Invloed inkomen op ouderenkorting

Voor het bepalen van het recht op ouderenkorting is de hoogte van je verzamelinkomen van belang. Is je totale bruto inkomen uit werk en woning plus je inkomen uit aanmerkelijk belang plus inkomsten uit sparen en beleggen niet hoger dan de inkomensgrens voor ouderenkorting? Dan heb je recht op een vast bedrag aan ouderenkorting. Is de optelsom hoger dan die inkomensgrens? Dan ontvang je een vast laag bedrag aan ouderenkorting. De ouderenkorting ontvang je automatisch als je belastingaangifte doet.

Invloed van extra inkomen naast AOW op toeslagen

Let op dat voor bepaalde toeslagen die je wellicht ontvangt de hoogte van je totale inkomen van belang is. Voor het vaststellen van de hoogte van je inkomen worden opgeteld:

- AOW

- Aanvullend (werkgevers) pensioen

- Privé pensioen (lijfrente)

- Inkomsten uit arbeid

- Inkomsten uit onderneming

- Overige inkomsten (resultaat uit overige werkzaamheden)

Extra inkomsten kunnen veroorzaken dat een toeslag wordt gekort of geschrapt. Er was in het verleden wel sprake van een korting op de AOW-toeslag en de Anw door bijvoorbeeld de afkoop van een kleine pensioen. Dat is inmiddels teruggedraaid met terugwerkende kracht vanaf 1 januari 2013. Lees hier meer over op onze pagina over afkoop pensioen.

Bekijk het recht op teruggaaf bijdrage Zvw

Mogelijk heb je recht op teruggaaf van de bijdrage Zvw. Namelijk als het totaal van je inkomsten per jaar uit werk, AOW, aanvullend pensioen of lijfrente meer is dan het jaarmaximum (zie de kolom “Inkomensgrens Zvw” in de tabel hierna). Het recht op teruggaaf van de bijdrage Zvw geldt voor:

- gepensioneerden die nog inkomen uit arbeid verdienen

- gepensioneerden met een hoge pensioen- of lijfrente-uitkering

Op pensioenkeizer kun je dit zelf berekenen, bekijk hieronder de cijfers over Zvw voor AOW-ers.

Invloed inkomen naast AOW op eigen bijdragen

Let op dat een eigen bijdrage die je wellicht in de toekomst moet betalen afhankelijk is van je inkomen en vermogen van twee jaar eerder.

Denk aan een eigen bijdrage voor langdurige of bijzondere zorg. Een te hoog inkomen of te veel vermogen veroorzaakt vaak dat je eigen bijdrage omhoog gaat als je bijvoorbeeld in een verzorgingstehuis terecht komt.

Tip: voorkom of beperk een hoge eigen bijdrage

Je kunt het risico op een (hoge) eigen bijdrage verkleinen door het vermogen dat je hebt tijdig om te zetten in een vorm die niet meetelt voor de vermogenstoets. Denk bijvoorbeeld aan:

- een schenking aan kinderen, kleinkinderen, goede doelen of andere instanties of personen

- kunst (schilderij, antiek)

- verzamelingen (munten, postzegels, wijn)

- groen beleggen

- schaf nieuwe inboedel, auto, boot, onbebouwde grond (bos, natuurterrein) aan

Lees meer uitleg en tips op onze pagina over vermogensbelasting besparen.

Tip: middeling van inkomen

Heb je te maken met wisselend inkomen, bijvoorbeeld het ene jaar veel hoger dan het andere jaar? Dan betaal je in een jaar dat je veel hoger inkomen geniet waarschijnlijk meer belasting. Beperk dat effect door middeling van inkomen; bereken voor drie jaren de belastingaangifte opnieuw.

Door inkomsten uit te smeren over die drie jaar ontvangt u wellicht een deel van de inkomstenbelasting terug. Middeling van inkomen mag ook over jaren voor en na uw AOW, maar dan is de berekening iets complexer. Je doet een verzoek om middeling:

- aan de Belastingdienst;

- binnen 36 maanden nadat alle aanslagen van de jaren die je wenst te middelen onherroepelijk vaststaan;

- met een eigen berekening van hoeveel je meent terug te ontvangen.

Lees meer over hoe middeling te berekenen op de site van de Belastingdienst. Een berekening kun je door een adviseur laten doen of eerst zelf proberen via de rekentool van belastinghelden.

Korten van uitkeringen bij samenloop met pensioen

Ontvang je naast AOW ook aanvullend of privé pensioen? Dan ontvang je alle bedragen zonder dat ze worden gekort. Let wel op de loonheffing die de uitkerende instantie berekent. De loonheffing wordt namelijk berekend per uitkering en met meerdere uitkeringen kan het zijn dat je via de inkomstenbelasting nog belasting moet bijbetalen. Bereken via een rekenmodule hoeveel loonheffing of u moet bijbetalen bij samenloop van pensioen- en AOW-uitkering.

Pensioenuitkeringen bij arbeidsongeschiktheid (arbeidsongeschiktheidspensioen) en AOV-uitkeringen kennen vaak een anticumulatie-bepaling. Dat wil zeggen dat het arbeidsongeschiktheidspensioen of AOV-uitkering wordt verminderd als de optelsom van de uitkering door de pensioenuitvoerder of verzekeraar en ander inkomen uit arbeid boven een bepaalde grens komt. Dus ontvang je een uitkering door ziekte? Dan speelt wellicht dat deze uitkering wordt gekort als je ander inkomen geniet. Maar meestal eindigen dit soort uitkeringen op de AOW-gerechtigde leeftijd. Dan is er geen kans meer op vermindering van de uitkering door andere inkomsten.

Werken naast AOW en werkloos worden

Het voordeel voor een werkgever van een AOW-gerechtigde is dat geen verplichte premies verschuldigd zijn tegen het financiële risico van onder andere werkloosheid. Er wordt dus geen WW-premie betaald. Maar daar staat tegenover dat een AOW-gerechtigde werknemer na ontslag geen recht heeft op WW. Op een transitievergoeding bestaat ook geen recht. Wel op een periode van loondoorbetaling vanuit de werkgever, maar ook die periode is beperkt. De opzegtermijn voor AOW-gerechtigde werknemers bedraagt op basis van een nieuwe maatregel wettelijk een maand. Een werkgever hoeft niet naar het UWV of de rechter om ontslag aan te zeggen.

Werken naast AOW en ziek worden

Wordt een AOW-gerechtigde werknemer ziek? Dan moet de werkgever het loon maximaal 13 weken doorbetalen. Dit was vroeger (en nog steeds voor niet-AOW-gerechtigde werknemers) 104 weken (2 jaar) en wordt op basis van een nieuwe maatregel 6 weken. Gedurende deze weken geniet de werknemer ontslagbescherming. Meestal geldt deze periode ook loondoorbetaling, maar soms is dat korter:

- werknemer werkt op basis van een uitzendovereenkomst met een uitzendbeding

- werknemer heeft een tijdelijke arbeidsovereenkomst die eindigt tijdens de loondoorbetalingsperiode

Was de werknemer op 1 januari 2016 AOW-gerechtigd en voor én na die datum aaneengesloten ziek? Of bereikt de werknemer voor 1 juli 2016 de AOW-leeftijd en was hij of zij voor en na dat moment ziek? Dan gaat loondoorbetaling pas in op 1 juli 2016.

De zieke werknemer met AOW heeft geen recht op een WIA-uitkering (WGA, IVA). Voor de AOW-gerechtigde zieke werknemer en de werkgever gelden wel re-integratieverplichtingen (gedurende dezelfde periode als de loondoorbetalingsverplichting). Maar men hoeft geen passend werk meer te zoeken in het bedrijf van een andere werkgever. De werkgever en werknemer hoeven ook geen plan van aanpak voor de re-integratie op te stellen.

Toegestaan leeftijdsonderscheid tussen werknemers met en zonder AOW

Op deze pagina lees je veel uitzonderingen die gelden voor AOW-gerechtigde werknemers. Maar op veel gebieden hebben AOW-gerechtigde werknemers dezelfde rechten als werknemers die nog geen AOW genieten. Regels in het Burgerlijk Wetboek over bijvoorbeeld arbeidsvoorwaarden, proeftijd en het concurrentiebeding gelden ook voor deze groep werknemers. Er mag wel een aparte cao of arbeidsvoorwaarden worden overeengekomen tussen wel en niet AOW-gerechtigde werknemers – vaak “doorwerk-cao” genoemd. Dat wordt dan niet gezien als leeftijdsdiscriminatie. Een veel voorkomende afspraak is dat een AOW-gerechtigde werknemer niet meer in aanmerking komt voor pensioenopbouw.

Wat te doen met je opgebouwde pensioenen

Heb je al pensioenen via een werkgever of privé opgebouwd? Dan hebben we hieronder enkele tips en aandachtspunten voor als je die pensioenen in mindere mate of helemaal niet nodig hebt omdat je nog inkomen naast je AOW hebt.

Stel je pensioen uit

Je werkgeverspensioen heeft een bepaalde pensioenrichtdatum, op die datum wordt normaal gesproken je pensioenuitkering in gang gezet. Je hebt een wettelijk recht het pensioen eerder in te laten gaan, maar uitstel is geen wettelijk recht. Toch werken veel werkgevers en pensioenuitvoerders daar wel aan mee, vraag tijdig bij jouw pensioenuitvoerders naar de mogelijkheden als je daar gebruik van wilt maken.

Het pensioen moet wel uiterlijk ingaan op de dag waarop je de leeftijd bereikt die vijf jaar hoger is dan jouw AOW-leeftijd. Dat geldt ook voor privé pensioen (lijfrente).

Let op dat je voor een privé pensioen (lijfrente) ook een einddatum hebt afgesproken. Wil je de uitkering daaruit eerder of later laten ingaan, dan moet je tijdig je bank of verzekeraar hierover informeren. Later ingaan betekent in feite een nieuw contract sluiten met een nieuwe looptijd. Realiseer je dan wel dat je zo’n verlenging bij meerdere banken of verzekeraars kunt afsluiten. Het is daarom goed verschillende aanbieders met elkaar te vergelijken zodra je weet hoe lang je de uitkering uit je privé pensioen wilt uitstellen.

Doorwerkvereiste grotendeels afgeschaft

Bestaat jouw werkgeverspensioen voor een deel uit prepensioen? Prepensioen werd vroeger opgebouwd voor werknemers die daarmee tijdelijk een uitkering konden ontvangen tot hun AOW-leeftijd. Helaas kun je dat deel niet uitstellen. Daarvoor geldt een zogeheten doorwerkvereiste. Dat houdt in dat je prepensioen alleen mag uitstellen als je inkomen uit loondienst of als dga, ondernemer of freelancer verdient. Vroeger was dit doorwerkvereiste op al je pensioen van toepassing, tegenwoordig alleen op prepensioen.

Variabiliseer je pensioen

Kun je je pensioen niet uitstellen en wil je toch zoveel mogelijk je pensioen naar een latere leeftijd schuiven? Denk dan eens aan variabiliseren: je kunt ervoor kiezen om de eerste jaren van je uitkeringsfase minder pensioen uit te laten keren en in opvolgende jaren meer.

Voor variabliseren is een standaardverhouding vastgesteld van 100:75. De hoogste uitkering mag bijvoorbeeld € 12.500 bedragen als de laagste uitkering minimaal € 9.375 bedraagt. In het pensioenreglement staat vermeld welke mogelijkheden je hebt. Meestal legt je pensioenuitvoerder dit ook uit ruimschoots voor je met pensioen gaat. De wijze waarop je varieert met je uitkering moet ruim voor de datum dat je met pensioen gaat door jou worden aangegeven. Overigens zijn dit soort constructies niet gebonden aan termijnen, maar de pensioenuitvoerder kan de keuze wel beperken. Je kunt dus 2, 3 of 5 jaar of langer variëren in de hoogte van pensioen, afhankelijk van wat de pensioenuitvoerder toestaat.

De hoogte van het partnerpensioen verandert niet per se door de variatie in de hoogte van het ouderdomspensioen. Daarom is het niet altijd noodzakelijk dat je partner mee ondertekent bij dit soort aanvragen. Beweegt het partnerpensioen wel mee? Dan moet je partner wel mee tekenen voor akkoord.

Wel of niet indexeren: soms een keuze

Soms heb je de mogelijkheid te kiezen voor een geïndexeerd pensioen of een niet-geïndexeerd pensioen. Dat komt vooral voor bij verzekeraars, zowel ten aanzien van je werkgeverspensioen als je lijfrente (privé pensioen). Bij een pensioenfonds heb je deze keuze niet, dan hangt de indexatie jaar in jaar uit af van de collectieve keuzes en de financiële situatie van het pensioenfonds.

Kies je voor een niet-geïndexeerd pensioen? Dan is jouw pensioen in het begin hoger. Wil je juist in het begin een lagere uitkering omdat je nog inkomen geniet naast je AOW? Kies er dan voor het pensioen wel te indexeren.

Een hoog pensioen in het begin kan gunstig zijn als je inschat dat je niet heel oud wordt. Of wanneer je in het begin een hoger inkomen belangrijk vindt en voldoende andere middelen in je pensioenpot hebt om op latere leeftijd je inkomen aan te vullen. Heb jij de mogelijkheid om je uitkering te laten indexeren? Laat dan berekenen hoe hoog de levenslange uitkering wordt met en zonder indexatie.

Boek Pensioen voor dummies –

voor wie zelf wil werken aan een goed pensioen

Inkomen naast AOW wordt beschreven als onderdeel van de vijfde stap naar pensioensucces in ons boek ‘ Pensioen voor dummies‘. Een boek boordevol uitleg wat je helpt bij het maken van de juiste keuzes.

Inkomen naast AOW wordt beschreven als onderdeel van de vijfde stap naar pensioensucces in ons boek ‘ Pensioen voor dummies‘. Een boek boordevol uitleg wat je helpt bij het maken van de juiste keuzes.

Meer lezen over pensioen?

Bestel hier ons boek ‘Pensioen voor dummies‘ zonder verzendkosten.

Einde zomer 2018 beschikbaar: boek ‘Alles over geld verdienen’

De vijfde stap naar pensioensucces wordt steeds belangrijker nu de AOW-leeftijd opschuift, het werkgeverspensioen versobert en regels om via privépensioen iets te doen aan een pensioentekort beperkt zijn. Die vijfde stap – hoe vergoot je je inkomen – beschrijven we uitgebreid in ons boek ‘Alles over geld verdienen‘ (verwacht eind september 2018). De informatie op deze pagina is daar onderdeel van. Daarnaast tref je in ons boek informatie aan over:

- doe meer met je spaargeld

- onderhandelen over je salaris

- solliciteren

- een hoger uurtarief verkopen

- meer uren werken

- een eigen bedrijf starten

- passief inkomen vergroten

Geef een reactie